車を買取してもらうと税金を支払う必要がある?

基本的に、「日常生活に必要な用途」で使用している自家用車の場合、売却時に税金を支払うケースはあまりありません。しかし、レジャー用や業務用の車を売却するときには、所得税が課せられる可能性があります。また、車の売却時期によっては自動車税が課せられることもあります。それぞれの詳細を次項で見ていきましょう。

車を買取してもらうと売却時に税金がかかる?

車の売却時には、自動車税、所得税、消費税の3つの税金が関わってきます。

自動車税

自動車税とは、車の総排気量に応じて課税される税金です。毎年支払う必要があり、4月1日時点における自動車検査証(車検証)上の所有者に対して課せられます。自動車税の納付書は、5月上旬に車検証上の所有者の住所に届き、5月31日までに1年分を納付しなければなりません。そのため、納付書が届く前に車を売却していても、4月1日時点で車検証上の所有者であれば、税金を納める必要があります。

買取業者によっては、未経過分の自動車税を買取価格に上乗せするところもありますが、対応は業者によって異なるので、あらかじめ確認しておくとよいでしょう。

自動車税の税額を確認しておこう

【自家用乗用車の自動車税額一覧表】

| 排気量 | 税額 |

|---|---|

| 1,000cc以下 | 25,000円 |

| 1,000cc超1,500cc以下 | 30,500円 |

| 1,500cc超2,000cc以下 | 36,000円 |

| 2,000cc超2,500cc以下 | 43,500円 |

| 2,500cc超3,000cc以下 | 50,000円 |

※2019年10月1日以降に初回新規登録を受けた自家用乗用車の場合。

【自家用軽自動車の自動車税額一覧表】

| 車種区分 | 税額 |

|---|---|

| 四輪以上自家用軽自動車 | 10,800円 |

※2015年4月1日以後に最初の新規検査を受けた軽四輪車の場合。

燃費や排ガス性能のいい、いわゆる「エコカー」については「グリーン化特例」の対象となり、2023年3月31日までに新車登録を行った場合、燃費基準の達成度合により減税されます。

所得税

所得税は、レジャー用または業務用の車で、なおかつ売却によって500,000円を超える利益(譲渡所得)が出た場合に課せられます。レジャー用とは、通勤や買物などで日常的に使わないキャンピングカーなどを指します。なぜ、通勤や買物などに使用している自家用車が所得税の対象にならないのかというと、「生活用動産の譲渡による所得」は非課税だからです。つまり、日常生活に必要な車は生活用動産にあたり、売却しても所得税が課せられません。所得税が課税されるレジャー用、業務用の車については後述します。

消費税

消費税が課せられる取引は、国内で事業者が対価を得て行う資産の譲渡などです。これに該当しない取引には消費税がかかりません。言い換えれば、事業としての対価性がなければ消費税は課税されません。ただし、業務用の車を売却する場合は、事業者が事業として行う取引にあたるため消費税が課せられます。

車売却時に所得税がかかるケース

車を売却したときに出た利益(譲渡所得)が500,000円を超えたとき、かつレジャー用や業務用の車の場合には所得税が課されます。ここでは、どのように課税されるのかについて解説します。

レジャー用の車を売却した場合

レジャー用の車を売却したときに、譲渡所得が500,000円を超えた場合には所得税が課されます。前述のとおり、キャンピングカーなどの車は日常的に使用しないため所得税の対象となります。なぜ、500,000円を超えた場合に課税されるのかというと、譲渡所得には500,000円の特別控除があるからです。そのため、「譲渡価額」から「取得費と譲渡費用」を差し引いた金額が特別控除の金額を下回るときは、所得税が課税されません。また、車の所有期間が5年超である場合には、特別控除後の残額の2分の1に課税されます。

業務用の車を売却した場合

業務用の車を売却する場合も、レジャー用と同様、譲渡所得が500,000円を超えた場合に所得税が課されます。そして、500,000円の特別控除があり、車の所有期間が5年超であれば特別控除後の残額の2分の1に課税されます。

また、業務用の車は売却する車に対してこれまで減価償却費として費用計上した金額(減価償却費累計額)を購入価格から差し引く必要があります。

「日常生活に必要な用途」で使用している車は非課税対象

繰り返しになりますが、「日常生活に必要な用途」で使用している自家用車は、非課税対象です。税法上、「生活用動産の譲渡による所得」は非課税と定められています。このため、レジャー用として使用している車であっても、通勤や通学、買物などにも使用しているなら、所得税は課税されません。

車を売却すると確定申告が必要なの?

車を売却するときに、確定申告が必要なのかどうかが心配な方も多いのではないでしょうか。ここでは、車売却時に確定申告が必要なケースと不要なケースを解説します。

確定申告が不要なケース

「生活用動産の譲渡による所得」は非課税のため、自家用車を売却した場合には確定申告が不要です。また、レジャー用の車の場合であっても、売却して得た譲渡所得が特別控除500,000円以下の場合は、確定申告をする必要がありません。

確定申告が必要なケース

レジャー用の車を売却して得た譲渡所得が特別控除(500,000円)を超えれば、確定申告の必要があります。業務用の車を売却した場合も同様です。また、業務用の車を売却した場合の譲渡所得は、事業所得や給与所得などほかの所得と合算したうえで所得税がかかります。

売却で損が出ていても確定申告で節税ができる

確定申告には、損益通算という制度があります。そして、譲渡所得は損益通算の対象です。損益通算とは、「ある所得の損失のうち一定のものを、ほかの各種所得の金額から控除すること」です。業務用の車を売却して損失が生じても、確定申告をすればほかの所得を減らせるため、課税所得が減って節税が可能です。ただし、「生活に通常必要でない資産」に関係する損失は、給与所得などほかの所得とは損益通算できません。そのため、レジャー用の車の売却による損失は、損益通算ができないと考えておきましょう。

所得税が課税された場合の確定申告の方法

確定申告には、以下のような提出方法があります。

・確定申告書類を税務署に直接持参する

・電子申告する

・確定申告書類を税務署に郵送する

・確定申告書類を税務署の時間外収集箱へ投函する

確定申告書は税務署から用紙をもらって手書きするか、国税庁の「確定申告書等作成コーナー」で作成します。後者は手計算する必要がないため便利です。手書きで確定申告書を作成する場合は、確定申告書と一緒に「譲渡所得の内訳書(総合譲渡用)」ももらっておきましょう。「譲渡所得の内訳書(土地・建物用)」と間違えないように気を付けてください。

また、マイナンバーカードを持っていれば、「確定申告書等作成コーナー」で作成した確定申告書をマイナンバーカード方式で電子申告できます。

譲渡所得を計算する方法

譲渡所得の計算式は以下のとおりです。

譲渡所得の金額=譲渡価額−(取得費+譲渡費用)−特別控除500,000円 取得費は購入代金のことで、購入手数料なども含みます。また、減価償却費相当額を控除した金額となります。譲渡費用とは、売るために直接かかった費用のことで、売却の手続きや運送などにかかった費用を指します。

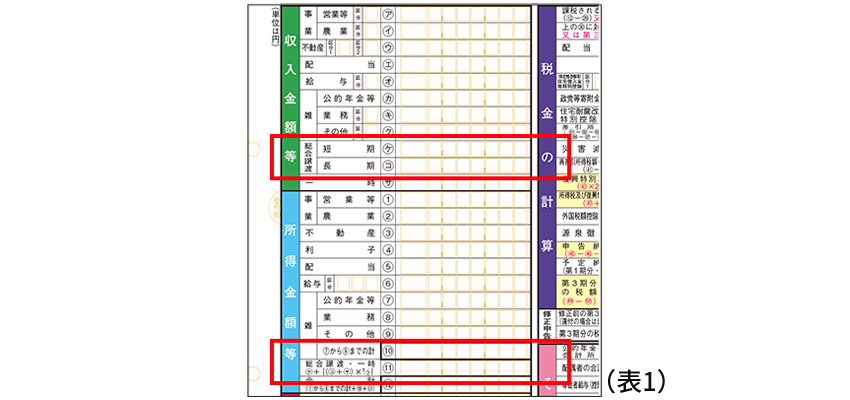

車の所有期間が5年以内なら短期譲渡にあたり、5年超なら長期譲渡にあたります。短期譲渡であれば特別控除後の残額の全てに課税され、長期譲渡であれば特別控除後残額の2分の1に課税されます。

確定申告書の記入方法

それでは、実際に確定申告書類の記入方法について、全体の流れを解説します。

まず、「譲渡所得の内訳書(総合譲渡用)」に必要事項を記入します。

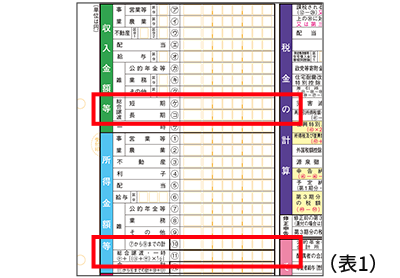

そのうえで、確定申告書第1表の収入金額等の「総合譲渡」に譲渡価額を記入します。車の所有期間が5年以内なら短期譲渡で、5年超なら長期譲渡です。

次に、第1表の所得金額等の「総合譲渡・一時」に計算した譲渡所得を記入します。一時所得があれば、それを計算したものと合算しましょう。

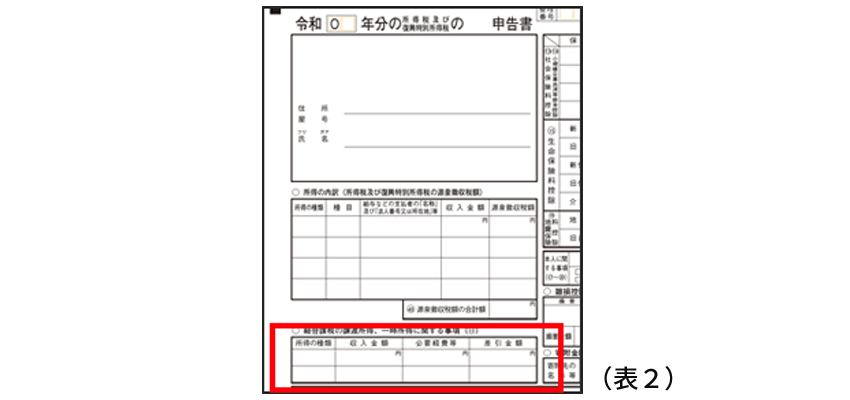

第2表の「総合課税の譲渡所得、一時所得に関する事項」にも、必要事項を記入します。「総合課税の譲渡所得、一時所得に関する事項」の必要経費等とは、取得費や譲渡費用などをいいます。

あとは、通常の確定申告と同じ流れです。ほかの所得や控除などを記入して「所得税及び復興特別所得税の確定申告の手引き」に記載の計算式に当てはめ、課税所得金額や申告税額、納税額などを計算します。所得や課税所得金額、税額などの手計算は慣れないと難しいため、税務署の確定申告の相談窓口や「確定申告書等作成コーナー」を利用することをおすすめします。

車買取で車売却時に還付・返金されるもの

車買取で車を売却したときに、還付・返金されるお金にはどのようなものがあるのでしょうか。

自動車税

自動車税は月割課税のため、車を廃車した場合は、車の抹消登録が完了した翌月から年度末までの税額が還付されます。しかし、買取の場合は廃車して抹消登録をすることはないため、基本的に納めた税額が還付されることはありません。通常、買取は、未経過分の自動車税を買取価格に含めますが、対応は業者によって異なるので、あらかじめ確認しておきましょう。

返ってくる金額は計算できる

まず、自動車税の還付金(未経過分の税額)の計算式は以下のとおりです。

1年の自動車税額×登録抹消した翌月から年度末(3月)までの残存月数÷12カ月(※還付金は100円未満切り捨てです)

では、総排気量1,480ccの車(自動車税の年額30,500円)を9月に売却した場合を考えてみましょう。残存期間は、売却した翌月となる10月から3月までの6カ月です。

還付金の計算式に当てはめると、30,500円×6カ月÷12カ月=15,250円となり、100円未満は切り捨てのため、未経過分の税額は15,200円となります。

リサイクル預託金

リサイクル預託金とは、廃車時に必要とされるエアバッグなどの廃棄費用を、車の購入時にあらかじめ支払うものです。リサイクル預託金を支払うと、リサイクル券を受け取ることになります。リサイクル券は、車の売却時に必要な書類です。リサイクル預託金は、車を売却すると返金されるのが一般的です。なぜなら、自動車リサイクル法において、リサイクル預託金を負担するのは車の最終所有者だと定められているからです。車を売却した場合は、次の車の所有者が車の最終所有者としてリサイクル預託金を負担することになります。リサイクル預託金の返金方法(車の売却価額に含まれる、別途還付されるなど)は、買取業者によって異なります。

車売却時に還付・返金されないもの

それでは反対に、車の売却時に還付・返金されないものについても見ていきましょう。

自動車重量税・自賠責保険料

車を所有していると、自動車税(または軽自動車税)のほかに、自動車重量税もかかります。自動車重量税は、車の重量、用途区分、経過年数に応じて課税される税金です。自動車の新規登録時や車検の際に、車検証の有効期間分をまとめて納付します。しかし、この税金が還付されるのは、解体を伴う永久抹消時のみです。 また、自賠責保険については、車にかける強制保険ともいわれ、自分が車に乗らなくなっても車が公道を走れる状態の場合は保険が継続するため、売却時に保険料の還付はありません。しかしながら、車売却時に還付がない自動車重量税や自賠責保険料であっても、未経過分に対して買取業者が査定金額を調整するケースがあります。ただし、業者によって対応が違うため、事前に確認しておきましょう。

自動車税環境性能割

自動車税環境性能割は、車の燃費性能などに応じて、車取得時に課税される税金です。2019年10月1日より自動車取得税が廃止となり、環境性能割が導入されました。自家用の登録車は3%前後、営業用の登録車と軽自動車は2%前後の税金が課せられます。ただし、取得価額が50万円以下のときは課税されません。自動車税環境性能割は購入時に課税される税金のため、売却や廃棄時に還付はありません。

軽自動車には還付がない

軽自動車税は、軽自動車の所有者にかかる税金です。自動車税と同じく毎年支払う必要があり、4月1日時点の車検証上の所有者に対して課せられます。軽自動車税は年税のため、年度の途中で車を売却したり廃車したりしても月割りの還付はありません。言い換えれば、4月2日以降に車を購入すれば、その年度の軽自動車税はかかりません。

車買取で税金の還付を受けるときの注意点

車買取で車を売却する際、税金の還付を受けられる場合がありますが、いくつか知っておきたい注意点があります。

買取価格の内訳を確認する

廃車ではなく、車買取時の自動車税などの還付は、法で規定されているわけではないので、還付されるかどうかは業者の判断次第です。そのため、買取価格に、自動車税などの未経過分の税額や保険料が含まれているかどうかを確認しましょう。あらかじめ査定の前などに、自動車税など取り扱いについて確認しておくと安心です。

自動車税納税証明書を用意する

自動車税の還付は、車を売却したいユーザーがすでに支払ったお金のうち、未経過分を月割り計算した分の還付が受けられるものです。自動車税を5月31日までに納付すると、自動車税納税証明書が発行されます。車の売却時には、買取業者に自動車税納税証明書を提出しましょう。もし、自動車税納税証明書を紛失した場合は、再発行手続きをしておくことをおすすめします。

3月末の買取は課税対象になってしまうことも

3月中に車を売却しても、名義変更が3月31日までに完了していなければ、4月1日時点での車検証上の所有者は車を売却したユーザーのままです。そうなれば、自動車税はユーザーが支払うことになります。3月は、自動車税の仕様に加えて、新しい車に乗り換える需要が高まることから、3月に車を売るユーザーが増えます。その結果、買取業者が多忙となり、ほかの時期よりも売却や名義変更などの諸手続きに時間がかかるおそれがあります。自動車税の負担を回避するために3月に車を売却しても、名義変更が4月になっては本末転倒です。可能であれば、少しタイミングを早めて2月から車の売却に向けて動き出しましょう。

アップルでは自動車税の負担について相談できる!

アップルは、2022年のオリコンの「車買取会社売却手続き」の分野において、顧客満足度1位を受賞している車買取業者です。国内外の最新の相場情報を持ち、海外への流通ルートと国内の中間業者を通さないダイレクトな販売ルートがあることで高価買取を実現しています。アップルの査定は無料で、対象エリアの場合は出張査定も無料で行っており、自動車税の負担についての相談も可能です。

車売却時に税金がかかる場合と

かからない場合があることを理解しておこう

車の売却時には、税金が課税される場合とそうでない場合があります。所得税は、自家用車を売却する場合にはかかりませんが、レジャー用や業務用の車を売却した際の譲渡所得が特別控除額500,000円を超える場合には発生します。

また、譲渡所得が特別控除額を超えた場合は確定申告が必要です。売却時の自動車税の取り扱いなどについて不明点がある場合は、買取業者に確認しておくことをおすすめします。

レクサス

レクサス

トヨタ

トヨタ

日産

日産

ホンダ

ホンダ

マツダ

マツダ

スバル

スバル

スズキ

スズキ

三菱

三菱

ダイハツ

ダイハツ

ミツオカ

ミツオカ メルセデス・

メルセデス・ BMW

BMW

フォルクス

フォルクス アウディ

アウディ

ポルシェ

ポルシェ

ミニ

ミニ

プジョー

プジョー

ボルボ

ボルボ

シボレー

シボレー

ジープ

ジープ